云服務廠商的“兩難”:生財之道趨同,盈利優勢難突圍

2022-10-04 分類: 網站建設

云服務廠商的競爭有多激烈?

阿里巴巴為云服務推出AI推理芯片含光800;

華為在華為云上部署了由幾千顆昇騰芯片組成的AI集群Atlas;

微軟三個月內接連收購三家初創公司;

……

巨頭們圍繞“云”的爭奪戰一觸即發,繼價格戰之后,AI成為各大云廠商必備的殺手锏,在一切皆上云的時代里,參賽的重量級選手越來越多,云服務的生意也是越來難做。

新的一波浪潮下,云服務廠商的賺錢之道又是什么?

哪些公司在做云的生意?

談到云服務,經常被大家調侃的就是曾經的BAT三巨頭領導人對云計算的態度,2010年的中國IT領袖峰會上,馬云、馬化騰、李彥宏“激辯”云計算。在那場華山論“云”上,李彥宏說“云計算這個東西,不客氣一點講,它是新瓶裝舊酒,沒有新東西。”

如今,對云計算嗤之以鼻的李彥宏也早已加入了云服務大軍,更何況哪些虎視眈眈已久的公司。在云計算這條產業鏈上,既有老牌的芯片公司,提供算力支持,也有服務器以及存儲設備制造商,提供硬件保障,還有云計算管理服務提供商和最上層的應用開發商。

有業內人士總結,“服務器制造商處在利潤率等級的末端;云計算服務提供商、VMware等虛擬化廠商的利潤率排名居中,并且在向上攀升;英特爾等芯片企業的營業利潤率最高,但呈下滑的勢頭。”

而像亞馬遜AWS、阿里云、微軟Azure等等都隸屬于云服務提供商,它們是云服務產業鏈中最多巨頭涌入的一部分,也是我們討論的重點。

在這個充斥著互聯網廠商、電信運營商、初創公司的朝陽產業中,同行間的競爭也愈加激烈。

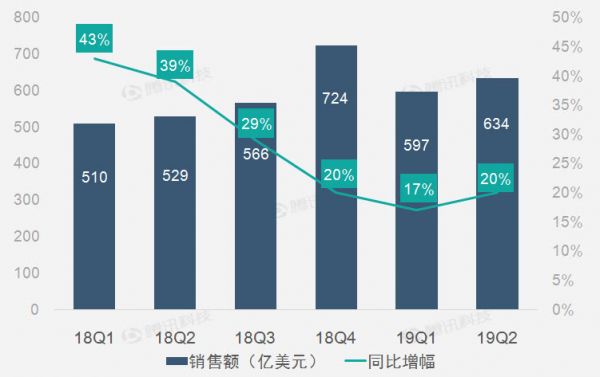

根據亞馬遜7月公布的2019財年第二季度財報,云業務AWS 收入83.8億美元,低于市場預期,增速持續放緩。

圖源:騰訊科技

云服務是剛需,有減就有增,在亞馬遜增速放緩的日子里,微軟Azure達成了新成就,在同月公布的微軟2019財年Q4財報中,微軟來自智能云業務的收入同比增長了19%,其中Azure收入增長64%。

回看國內,阿里云、騰訊云也在公有云市場中展開激烈比拼。除此之外,還有諸如金山云、青云、UCloud在內的初創云服務公司,蠶食剩下的市場份額。

根據IDC發布的《中國公有云服務市場(2019第一季度)跟蹤》報告,從IaaS和PaaS整體市場份額來看,阿里、騰訊、中國電信、AWS、百度和華為占據了80.2%的市場份額,市場集中度進一步提升。從IaaS市場來看,阿里、騰訊、中國電信、AWS依然位居前四,總共占據70.2%的市場份額。

從整體格局來看,國內乃至全球的公有云市場格局已定,很難有新人沖破既有企業的市場份額,現在以及未來都會是前幾名的混戰。

在這場云服務戰爭中,有失意者,也有匆匆離場者,對于還想彎道超車的云廠商來說,混合云和私有云成為發力重點,比如用340億美元收購紅帽的IBM,就是將未來賭在了混合云身上,希冀以此打場翻身仗。

而對于那些已經拔得頭籌的云服務廠商來說,爭奪客戶、市場份額的比拼還在繼續。

云服務公司競爭起來,到底有多拼?

通常情況下,云服務廠商提供的產品包括CPU、內存、硬盤和帶寬等等,早期需要投入大量的資金在大規模的數據中心建設上,所以前期的營業利潤率低,一旦量起來后,利潤率才有可能上升。

那么,如何提升自己的市場份額,做出量,云服務廠商之間的策略無外乎以下幾種。

首先就是價格戰,正如共享經濟盛行時,大家瘋狂的補貼燒錢,通過低價獲取用戶。同樣,云服務廠商也熱衷于通過價格戰爭奪用戶,畢竟“舍不得孩子套不著狼”。

云服務提供商每年都會有至少兩到三次的降價,而細分到各類產品上,活動形式更是讓人眼花繚亂。

從國內幾大主流的云服務提供商官網上,我們可以看到云服務廠商在價格上做足了功夫。除了標配的三大計費模式:按量計費、包年包月和階梯計價,在各大官網上,“限時秒殺、特惠促銷、低至三折、新用戶免費試用”也已經成為各家吸引用戶的慣常銷售手段,激烈程度堪比零售。

雖然通過低價可以招徠更多的用戶,但是和傳統的互聯網褥羊毛不一樣的是,云服務以及CDN市場是有“剛性成本”,在互聯網行業,成本可以隨著用戶量的增長被快速攤薄,但是存儲、計算等各個環節的成本會隨著用戶使用量增加線性增長。所以,價格戰絕對不是長遠之計。

其次是逐漸向產業鏈上下層滲透,提高競爭力話語權。

以提供算力的AI芯片為例,幾大云服務巨頭基本上都發布了相關的產品:亞馬遜AWS 的Inferentia、阿里云的含光800、谷歌的TPU、華為的昇騰910……

而且為了擺脫對服務器芯片廠商英特爾的依賴,巨頭們將眼光瞄準了ARM、RISC-V和AMD Epyc產品,定制自己的芯片。以AWS為例,坐穩第一把交椅多年后,它們甚至推出了自研Arm架構的云服務器CPU Graviton,目標直指英特爾,殺入云服務市場不久的華為此前也推出了搭載鯤鵬芯片的TaiShan服務器。

在賺錢這件事情上,云服務廠商一方面補足短板,自研芯片或者硬件,減少巨額的IT設備采購支出,另一方面也是對那些準備從IT設備制造升級到云服務的“潛在對手”做出防守。

另外,根據IDC的報告,當前主要公有云服務商聚焦AI云產品和解決方案的研發,雖然AI尚未成為有效的現金流業務,但卻是拉動IaaS市場消費的重要驅動力。

可以看到的是,AI已經成為大家重點關注的能力,并開始向落地方向推進,云服務廠商們也正通過一系列配套工具來吸引相關領域的客戶。

再就是密集的收購,以“曲線救國”的方式拿下更多的企業客戶。今年,為了Azure,微軟在三個月收購了三家創業公司:Movere、Blue Talon和jClarity,以其中的Movere為例,Movere的技術可以幫助IT人員更好地理解如何使用數據中心工具,幫助他們進入公共云計算時找出好選擇,它的客戶包括21世紀福克斯、美國電話電報公司、IBM和麥當勞等。而微軟收購Movere就是為了“讓客戶更容易遷移到云上”,再往前還有微軟對Open AI和GitHub的豪擲千金,無一例外都是為自己在云服務市場競爭中勝出而爭取更多的籌碼。

同樣,谷歌在今年2月收購了云遷移公司Alooma,從而簡化谷歌云客戶的云遷移工作,6月,又以26億美元收購商業智能軟件和大數據分析平臺Looker,加強谷歌的“多云戰略”,為云服務提供數據分析工具。

降價促銷賺吆喝、搞生態鏈、推AI芯片……在這場云服務市場爭奪戰中,大家都使出了渾身解數,稍有不慎,客戶就是其他人的囊中之物。

但即便如此,云服務廠商真正能賺錢的依然少之又少。

華為云業務總裁鄭葉來在接受采訪時表示,云服務這類的B端生意不可能掙快錢,未來投資會越來越重。

競爭激烈,賺錢更不易

云服務走到2019年,已經形成多家巨頭割據的市場局面,面對多方的壓力,各家采取的對策也非常趨同。不過,云服務是企業服務市場,很難出現一家獨大的局面。一超多強,或者多強并存的狀態應該會持續下去。

值得注意的是,隨著云服務市場的發展與增長,各家其實開始找到自己的優勢并打出了特色牌。作為云服務市場的巨頭,亞馬遜AWS依然堅持在自己的優勢——基礎服務上,騰訊云則看重互聯網層面的CDN產品,華為云的目標是先進計算市場,而阿里云的目光則落在了人工智能應用市場上。

回到賺錢這個問題上,當今的幾大云服務巨頭,詳細對外披露營收數據的并不多。谷歌將谷歌云的業務列入在“其他營收”,微軟則將Azure云服務和Offce365企業級服務、Linkedin企業級服務都歸屬到智能云業務之中。

從已公布具體營收情況的幾家云廠商來看,目前能賺到錢的似乎只有亞馬遜。從2015年開始,深耕十多年的云服務業務成為亞馬遜利潤增長的主力軍。

另一方面,阿里云至今還未能實現收支平衡,從下圖可以看出,阿里云一直處在虧損狀態中。對于多數云服務廠商,運營成本的負擔非常重,它是硬件成本+電力成本+網絡成本+閑置成本+人力成本的總和,每個環節都是大額的資金支出。

圖 | 阿里云業務虧損情況 源自:網絡

在業內人士看來,難賺錢的一個重要原因是云計算行業有個叫“資源閑置”的吞金怪獸。大批量采購硬件的過程中就有資源浪費,客戶按需申請虛機也要預留大量資源,而損失大的場景來自大客戶突然流失帶來的資源閑置。

最頭部的玩家才嘗到賺錢的滋味,更多的云服務巨頭還在入不敷出中。此前,騰訊云工程師在知乎上寫道,云計算是賣服務的,要想賺錢,一是提高資源利用率,降低成本;二是用戶需要上規模,產生規模效應。

這也是為什么云服務廠商之間的競爭如此白熱化,有財力、技術實力的后起之秀能夠快速“居上”,在多數企業未能獲得盈利的大環境下,現在依然是跑馬圈地的混沌期,但也是積累客戶的黃金時期。

正如在云計算行業多年老兵曹亞孟所言,“公有云系統的本身的復雜性與客戶對云服務的依賴性,構建一套運營穩定、技術成熟的公有云系統,以及說服客戶放棄原有云服務切換平臺,才是后發廠商們難以逾越的鴻溝。”

最后:

云服務市場處于你追我趕的焦灼狀態,廠商們可以說是賠本賺吆喝,使出渾身解數,但從未來看現在,這些都是必要的支出和投入,拿下云服務這個基礎設施,以后就是高枕無憂的日子,就看誰能有財力和技術實力堅持到最后,獲得下一階段的通行證。

分享標題:云服務廠商的“兩難”:生財之道趨同,盈利優勢難突圍

URL標題:http://m.newbst.com/news24/201574.html

成都網站建設公司_創新互聯,為您提供靜態網站、網站維護、App開發、網站設計公司、用戶體驗、網站策劃

聲明:本網站發布的內容(圖片、視頻和文字)以用戶投稿、用戶轉載內容為主,如果涉及侵權請盡快告知,我們將會在第一時間刪除。文章觀點不代表本網站立場,如需處理請聯系客服。電話:028-86922220;郵箱:631063699@qq.com。內容未經允許不得轉載,或轉載時需注明來源: 創新互聯

猜你還喜歡下面的內容

- https認證書存在錯誤怎么辦https證書錯誤警告 2022-10-04

- DevOps到底是什么意思? 2022-10-04

- 邊緣計算2.0時代存在哪些挑戰? 2022-10-04

- 對邊緣計算與云原生的理解與思考 2022-10-04

- 裸金屬服務器與云主機相比區別在哪里? 2022-10-04

- 合租服務器可以嗎?服務器合租好不好? 2022-10-04

- 本地https證書生成步驟有哪些https證書生成過程 2022-10-04

- 網站的設計怎么迎合訪客 2022-10-04

- 致大量知名站點癱瘓,云服務商OVH數據中心遭燒毀 2022-10-04

- 對比云計算的發展,邊緣計算的機會正在孕育 2022-10-04

- 功能服務器是什么 2022-10-04

- 怎么解決https證書漏洞 2022-10-04

- 如何選擇基于云的CI/CD平臺? 2022-10-04

- WPS是什么?WPS怎么打開? 2022-10-04

- 為什么云計算DBaaS是企業數據庫管理的未來 2022-10-04

- 公司使用服務器空間主要注意哪些方面? 2022-10-04

- 香港高防服務器如何防止被黑客攻擊? 2022-10-04

- 通訊中使用數字簽名證書的原因有哪些 2022-10-04

- 護衛神主機大師如何開啟和關閉主機管理系統? 2022-10-04